1. Diese Fragen müssen sie sich vor dem Finanzierungsvergleich für Haus stellen

Daneben sollten aber auch ein paar Fragen zum Finanzierungsvergleich für Immobilien nicht zu kurz kommen, nämlich:

- Welche Zinsbindung wird gewählt?

- Wie wichtig sind Sondertilgungen?

- Möchte ich die Möglichkeit zu Ratenänderungen?

Außerdem sollten Kreditnehmer ein paar Hintergründe zum Thema Finanzierungsvergleich für Haus kennen und wissen, wonach sich beispielsweise die Höhe der Zinsen richtet.

ing-dibaWeiter zur ING Baufinanzierung2. Was beim Finanzierungsvergleich für Haus wichtig ist

Ob Grundschuld oder Hypothek, das Grundprinzip ist in beiden Fällen das gleiche: Eine Immobilie dient als Sicherheit für das Darlehen. Kann der Kredit nicht bezahlt werden, kann das Haus oder das Grundstück versteigert werden. Der Unterschied zwischen beiden Formen besteht darin, dass eine Hypothek nur für einen ganz bestimmten Kredit gilt. Eine Grundschuld kann später auch dazu dienen, ein neues Darlehen bei der gleichen Bank abzusichern. Festgelegt ist nur die Gesamthöhe, beispielsweise 200.000 Euro. Wer noch eine Restschuld von 150.000 Euro hat, kann ein neues Darlehen in Höhe von 50.000 Euro aufnehmen, das ebenfalls durch die Grundschuld abgesichert ist, denn der Gesamtbetrag bleibt ja innerhalb der Grenze von 200.000 Euro.

Anders als beim Ratenkredit ist das Darlehen also abgesichert. Das hat zur Folge, dass weniger die Bonität des Antragstellers über die Höhe der Zinsen entscheidet als vielmehr dieses Faktoren:

- Eigenkapitalanteil,

- Art der Immobilie,

- Standort der Immobilie,

- Dauer der Zinsbindung,

- Höhe des Darlehens insgesamt.

Das Eigenkapital beim Finanzierungsvergleich für Haus

Der Eigenkapitalanteil ist dabei das mit Abstand wichtigste Kriterium. Je höher er ist, desto sicherer ist das Darlehen aus Sicht der Bank. Denn das Geldinstitut geht damit auf Nummer sicher. Fällt der Wert des Hauses, bleibt immer noch genug Geld um die Schulden zu begleichen. Je größer der Eigenkapitalanteil, desto niedriger ist auch der Zins. Werden beispielsweise 30 Prozent des Hauspreises aus dem Ersparten finanziert, kann der Wert der Immobilie um rund 30 Prozent sinken und die Bank erhält aus der Zwangsversteigerung trotzdem genug Geld, um die Kosten der Versteigerung zu bezahlen und die Schulden zu tilgen, selbst wenn der Kreditnehmer bisher noch keinen Cent zurückgezahlt hat.

Ab einem Eigenkapitalanteil von 40 Prozent sind die Zinsen meist besonders niedrig und sinken mit höheren Anteil nicht mehr weiter ab. Einige Banken verlangen grundsätzlich einen Eigenkapitalanteil von mindestens 10 oder 20 Prozent. Wer so viel nicht hat, kann die Lücke oft auch mit nachrangigen Darlehen wie dem EigentümerDarlehen der Hanseatic Bank oder einem ganz normalen Ratenkredit schließen. Die Zinsen für diese Darlehensform sind aber deutlich höher. Mittlerweile bieten viele Banken auch eine 100%-Finanzierung, bei dem der komplette Kaufpreis über einen Immobilienkredit bezahlt werden kann.

ing-dibaWeiter zur ING Baufinanzierung

Lage und Art der Immobilie

Auch die Art und die Lage können beim Finanzierungsvergleich für Immobilien eine Rolle spielen, vor allem bei einem niedrigen Eigenkapitalanteil. Volkswirte und Statistiker versuchen die Preisentwicklung in bestimmten Gebieten und für bestimmte Immobilien zu prognostizieren. Werden höhere Preise für Grundstücke, Wohnungen und Häuser erwartet, dann sind die Banken auch bereit, einen niedrigeren Eigenkapitalanteil in Kauf zu nehmen.

Insgesamt spielen diese beiden Faktoren aber eine eher untergeordnete Rolle, wenngleich es immer wieder Aktionen von Banken gibt, die auch die Lage in den Vordergrund rücken. Beispielsweise die Regional-Zins-Aktion der ING (ehemals ING-DiBa), in deren Rahmen der Kreditzins um bis zu 0,2 Prozentpunkte gesenkt wurde.

Zinsbindung spielt eine große Rolle

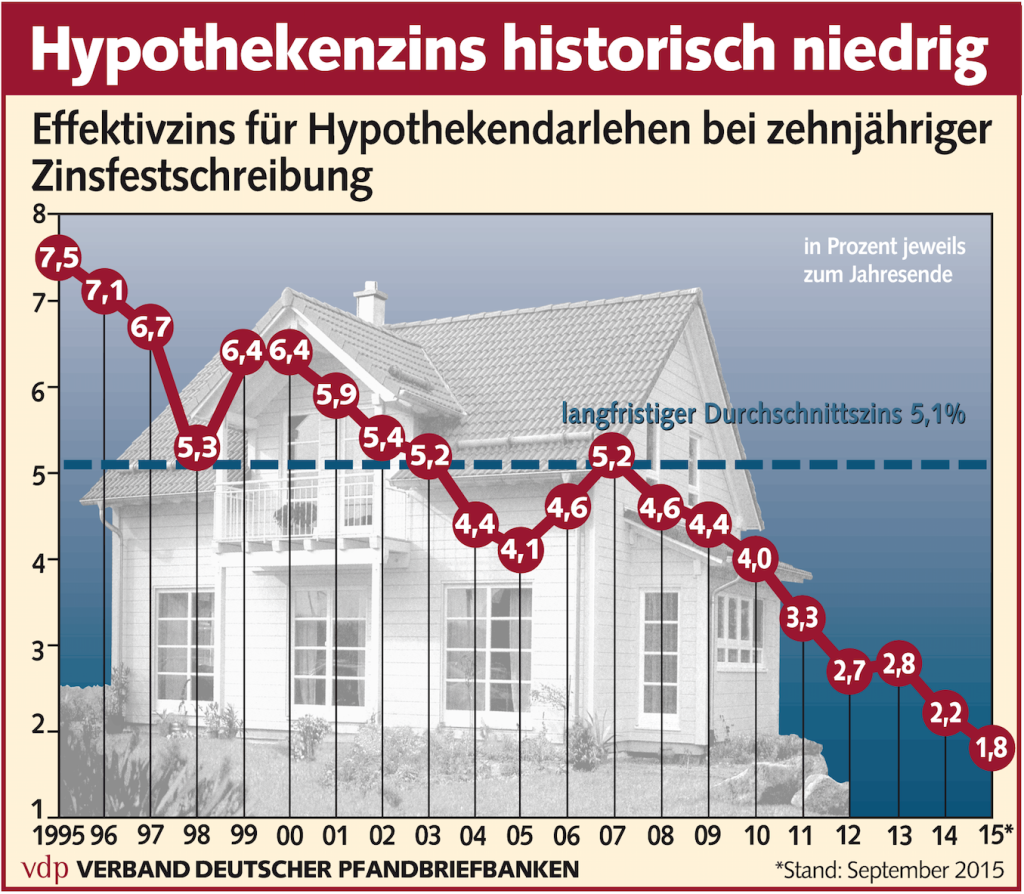

Eine fast ebenso wichtige Rolle wie die Eigenkapitalquote spielt die Dauer der Zinsbindung. Denn aktuell sind die Zinsen niedrig, längere Laufzeiten bedeuten für die Bank höhere Kosten und ein größeres Risiko. Ein Zinsanstieg ist in den kommenden Jahren wahrscheinlich. Ist die Höhe der Zinsen aber langfristig festgelegt, kann die Bank davon aber nicht profitieren. Vielmehr muss sie selbst höhere Zinsen an ihre Kunden zahlen, im schlimmsten Fall mehr als sie selbst einnimmt.

Die Zinsen sind aktuell niedrig, doch das muss nicht so bleiben. Deshalb verlangen die Banken für eine lange Zinsbindung mehr Geld. Quelle: Pressebild des Verbandes deutscher Pfandbriefbanken

Grundsätzlich sind deshalb Darlehen mit langer Zinsbindung meist deutlich teurer als solche mit kurzer, denn auch Banken schätzen Sicherheit. Nur in Hochzinsphasen können Kredite mit langfristig vereinbarten Zinsen billiger sein.

ing-dibaWeiter zur ING Baufinanzierung

Kredithöhe beeinflusst Finanzierungsvergleich für Haus

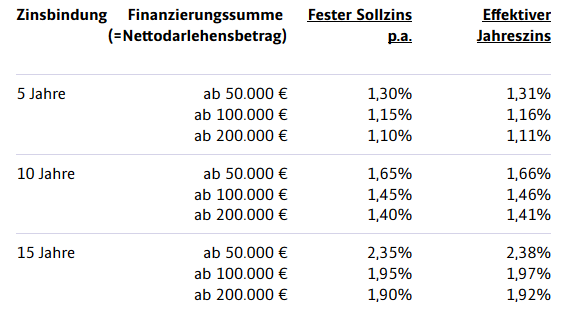

Auch die Kredithöhe kann Einfluss auf die Zinsen haben – und zwar unabhängig vom Eigenkapitalanteil. Ein Darlehen über 300.000 Euro kann also günstiger sein als eines über 100.000, selbst wenn in beiden Fällen 60 Prozent über Kredit und 40 Prozent über Eigenkapital finanziert werden. Das liegt daran, dass ein hohes Darlehen in Relation zur Finanzierungssumme weniger Arbeit macht.

Bei der ING sinkt mit höherer Kreditsumme der Zinssatz. Das gilt natürlich nur bei gleichbleibender Eigenkapitalquote, hier 40 Prozent. Einfach mehr Geld aufnehmen als man braucht ist also keine Lösung. Zumal ja nicht nur der Zinssatz, sondern auch die Kredithöhe die Zinsen beeinflusst. 2,38 Prozent von 50.000 Euro sind weniger als 1,92 Prozent von 200.000 Euro. Quelle: Website der ING

3. Was in der Praxis beim Finanzierungsvergleich Haus wichtig ist

Mehr Einfluss hat man dagegen auf die Zinsbindung. Eine pauschale Empfehlung kann es hier aber nicht geben. Vielmehr ist die Wahl von den Erwartungen und dem Sicherheitsbedürfnis abhängig. Wem Sicherheit wichtig ist oder wer bald deutlich steigende Zinsen erwartet, der sollte eine längere Zinsbindung wählen, auch wenn die teurer ist. Wer mit dauerhaft niedrige Zinsen rechnet, der kann mit kürzeren Laufzeiten Geld sparen. Beachten sollten Kreditnehmer dabei auch, dass sie bei der Anschlussfinanzierung bereits einen Teil der Schulden abbezahlt haben. Auch wenn die Zinssätze steigen sollten, wird das ganz oder teilweise durch die niedrigere Restschuld ausgeglichen.

Außerdem bietet das Auslaufen der Zinsbindung auch die Möglichkeit, die Bank zu wechseln. Anders als bei Ratenkrediten gibt es nämlich erst nach zehn Jahren ein Recht, den Kreditvertrag vorzeitig zu kündigen. Nur bei Ablauf der Zinsbindung kann das Darlehen vorher kurzfristig gekündigt werden. Daneben gibt es eine Reihe von Ausnahmeregeln, beispielsweise wenn das Haus saniert werden muss, die Bank den Kredit aber nicht aufstocken will. Wenn am Jahresende ein Bonus gezahlt wird, gibt es aberk einen gesetzlichen Anspruch das Geld in die Tilgung investieren zu dürfen. Deshalb sollten Kreditnehmer darauf achten, dass im Kreditvertrag Sondertilgungen erlaubt sind. Denn jeder vorzeitig gezahlte Euro spart Zinsen und Zinseszinsen. Damit lassen sich die Gesamtkosten eines Kredites deutlich reduzieren.

Vor allem bei Zinsbindungen von mehr als fünf Jahren ist auch die Möglichkeit zum Anpassen der Raten sinnvoll. Denn in zehn, 15 oder gar 20 Jahren kann sich viel ändern. Möglicherweise wird man befördert und kann sich dann eine deutlich höhere Tilgung leisten. Aber auch den umgekehrten Fall gibt es, dass nämlich das Geld knapp wird. Beispielsweise weil ein Partner seine Arbeit verliert. Dann ist es gut, wenn sich die Raten senken lassen.

ing-dibaWeiter zur ING Baufinanzierung

4. Die besten Angebote im Finanzierungsvergleich für Haus finden

Viele Deutsche besitzen einen Bausparvetrag. Der bietet im Regelfall die Möglichkeit, zusätzlich zum Ersparten auch einen Kredit aufzunehmen. Gerade bei älteren Bausparverträgen lohnt sich das aktuell aber oft gar nicht. Wer einen Vertrag aus den 1980er oder 1990er Jahren besitzt, dessen Zinsen liegen oft deutlich über dem heute üblichen Niveau. Allerdings bieten viele Bausparkassen auch Immobilienkredite ohne den Abschluss eines Bausparvertrags. Sie sind zusammen mit den Banken die wichtigsten Kreditgeber im Immobilienbereich.

Daneben bieten Kreditvermittler wie Interhyp oder Dr. Klein Immobiliendarlehen. Oft gehört dazu auch eine Beratung vor Ort, ein Mitarbeiter kommt also zu den Kunden nach Hause. Die Unternehmen wählen aus den Angeboten verschiedener Banken das günstigste aus und sind deshalb oft keine schlechte Wahl.

5. Die besten Immobilienkredite

Wir haben Anbieter von Immobilienkrediten untersucht und stellen hier die drei besten vor.

Bester Immobilienkredit 2024: ING

Überzeugend sind vor allem die Konditionen, so können die Zinsen auf fünf, zehn oder 15 Jahre festgelegt werden. Bis zu 5,0 Prozent der ursprünglichen Darlehenssumme können jährlich kostenfrei getilgt werden. Außerdem lässt sich die Ratenhöhe während der Zinsbindung zwei Mal anpassen. Und nicht zuletzt sind die Zinsen ausgesprochen niedrig, vor allem weil die Ing immer wieder Aktionen bietet, in deren Rahmen zusätzliche Zinsrabatte möglich sind, beispielsweise für Objekte in guten Lagen.

Allerdings sind Gewerbetreibende und Landwirte von der Kreditvergabe ausgeschlossen. Nur Angestellte und Beamte, Rentner und Freiberufler können das Immobiliendarlehen beantragen. Als reine Direktbank bietet die ING auch keine Filialen vor Ort. Mehr Informationen zur Baufinanzierung der ING gibt es hier.

Das sind die Vor- und Nachteile im Überblick

Pro:

- attraktive Festzinskonditionen

- Zinsbindungsfristen von 5 bis 15 Jahre

- transparente Gebühren

- Sondertilgungen bis fünf Prozent der Ursprungssumme

- KfW-Förderung möglich

- verschiedene Baufinanzierungsoptionen

Contra:

- Baufinanzierung nur für Beschäftigte und Freiberufler

- Live-Chat als Kontaktoption wünschenswert

- Keine Beratung vor Ort

Die Nummer zwei: Debeka

Der Name Debeka stand ursprünglich für Deutsche Beamten Krankenversicherung, doch aus dem Krankenversicherungsverein ist längst ein großer Versicherungskonzern geworden, zu dem seit den 1970er Jahren auch eine Bausparkasse gehört. Zur Klientel gehören keineswegs mehr nur Beamte und Angestellte im Öffentlichen Dienst.

Wer ein Darlehen aufnimmt, tut das formell bei der Debeka Bausparkasse. Dazu ist kein Bausparvertrag notwendig, die Kreditvergabe funktioniert wie bei einer Bank. Die Konditionen sind attraktiv, die Sondertilgungen können sogar bis zu zehn Prozent der Darlehenssumme betragen.

Leider ist die Internetseite recht unübersichtlich, auch eine einfache Tabelle mit den Konditionen wie bei der ING findet man nicht. Mehr Hintergrundinformationen zur Debeka gibt es hier.

Das sind die Vor- und Nachteile im Überblick

Pro:

- niedrige Mindestdarlehenssummen

- umfassende Sollzinsbindung

- Sondertilgung bis 10 Prozent pro Jahr

- Filialberatung

Contra:

- Zinskonditionen und Gebühren nur bei Angebotsanfrage

- Kundenservice unübersichtlich

Commerzbank ist die Nummer 3 im Finanzierungsvergleich für Haus

Die Nummer 3 ist schon fast eine Überraschung. Mit der Commerzbank hat es nämlich eine etablierte Großbank aufs Treppchen geschafft. Jahrelang hatten sich die klassischen Banken zu sehr darauf verlassen, dass viele Kunden automatisch zu ihnen in die Filialen kommen.

Doch mittlerweile hat sich einiges getan. Die Commerzbank bietet attraktive Zinskonditionen und finanziert, im Gegensatz zu den beiden Konkurrenten, auch gewerbliche Immobilien. Außerdem bietet sie zahlreiche Filialen vor Ort, allerdings sind Online- und Vor-Ort-Geschäft stark getrennt. Offenbar will man verhindern, dass die Kunden sich zuerst in der Filiale beraten lassen und dann online zu günstigeren Konditionen abschließen. Trotzdem ein überraschend gutes Angebot von Deutschlands zweitgrößter Bank. Ein ausführlicher Test der Commerzbank Baufinanzierung findet sich hier.

Pro:

- attraktive Zinskonditionen

- Modernisierungsdarlehen ab 5.000 Euro

- Finanzierung von Gewerbeimmobilien

- hohe Sondertilgungen

- KfW Förderung möglich

- Vermittlung auf Wunsch

Contra:

- starke Trennung zwischen Onlinegeschäft und Filialen

- fehlendes Konditionentableau

6. Fazit

–> Zum Kreditvergleichsrechner Immobilien

ing-dibaWeiter zur ING Baufinanzierung

Bilderquelle: shutterstock.com