- Kredite bereits ab 1.000€

- Kostenloser Kreditvergleich

- Kredit online beantragen

Bei einem endfälligen Kredit werden während der Laufzeit nur die Zinsen gezahlt, die Schuld selbst wird am Ende in einer großen Schlussrate zurückgezahlt. Sinnvoll ist das aber nur in besonderen Konstellationen, beispielsweise wenn ein Bausparvertrag fällig wird. Die vielleicht bekannteste Variante des endfälligen Kredits ist das Beamtendarlehen. Eine abgemilderte Variante ist die vor allem bei Autokrediten übliche Ballonfinanzierung, bei der ein Teil der Schuld während der Laufzeit getilgt und der andere in einer großen Schlussrate bezahlt wird.

smavaJetzt einen Kredit beim Testsieger smava beantragenWas noch bei einem endfälligem Kredit zu beachten ist, erfahren Sie in unserem Ratgeber zum Thema endfälliger Kredit.

1. So funktioniert ein endfälliger Kredit

In die Kategorie der endfälligen Kredite fallen die meisten Anleihen. Der Schuldner zahlt während der Laufzeit nur die Zinsen, erst am Ende wird auch die Schuld getilgt. Bei einigen Papieren werden sogar die Zinsen erst am Ende ausbezahlt.

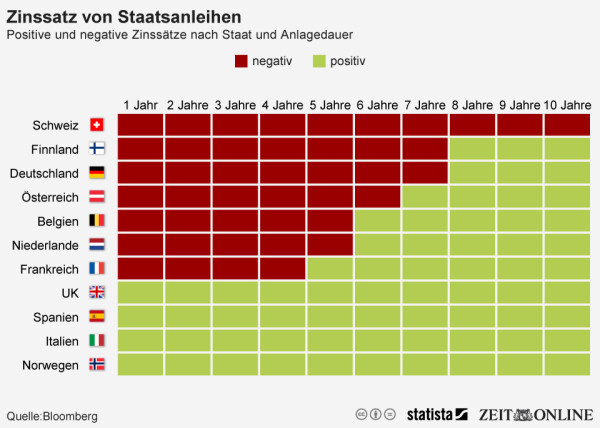

Bei Staatsanleihen werden regelmäßig nur die Zinsen gezahlt, die Tilgung erfolgt in einem großen Betrag am Ende der Laufzeit. Teilweise gibt es aktuell aber noch nicht einmal Zinsen. Quelle: Statista

Diese Form der Finanzierung ist natürlich nur bei Unternehmen und öffentlichen Einrichtungen wie Staaten oder Kommunen gebräuchlich. Auch für Privatpersonen werden aber endfällige Kredite angeboten, bei denen erst am Ende der Laufzeit die gesamte Schuld getilgt wird.

Beispiel: Ein Kredit wird über 10.000 Euro zu 3,0 Prozent Zinsen über drei Jahre aufgenommen. Dann zahlt der Kreditnehmer in den ersten beiden Jahren nur die 300,00 Euro Zinsen. Nach dem dritten werden dann zusätzlich zu den 300,00 Euro Zinsen noch die 10.000 Euro zurückgezahlt.

Bei Unternehmen und Staaten werden am Ende der Laufzeit meist neue Schulden aufgenommen, um die alten Kredite abzulösen. Bei Privatpersonen ist das nicht so einfach möglich. Sie müssen oft Geld in einen Tilgungssparvertrag einzahlen. Es wird also auch hier Geld für die Tilgung zurückgelegt, allerdings fließt es nicht direkt in die Tilgung, sondern wird angespart.

2. Beamtendarlehen als typischer endfälliger Kredit

Nicht verwechseln sollte man das endfällige Beamtendarlehen mit dem regulären Beamtenkredit. Das ist schlicht ein Ratenkredit speziell für Beamte. Wegen der hohen Arbeitsplatzsicherheit können die Banken dieser Klientel nämlich besonders niedrige Zinsen bieten. Solche Darlehen werden von regulären Banken oder aber auch speziellen Beamtenbanken angeboten. Weil auch bei regulären Ratenkrediten die Zinsen aber oft bonitätsabhängig sind, können Beamte auch dort günstige Konditionen bekommen. Ein Kreditvergleich lohnt sich deshalb auch für sie.

smavaJetzt einen Kredit beim Testsieger smava beantragen3. Vor- und Nachteile des endfälligen Kredits

Beim Beamtendarlehen liegt der Vorteil der Konstruktion in der Absicherung im Todesfall. Allerdings können zu diesem Zweck auch Kreditversicherungen abgeschlossen werden. Wirklich sinnvoll ist der Schutz ohnehin nicht immer.

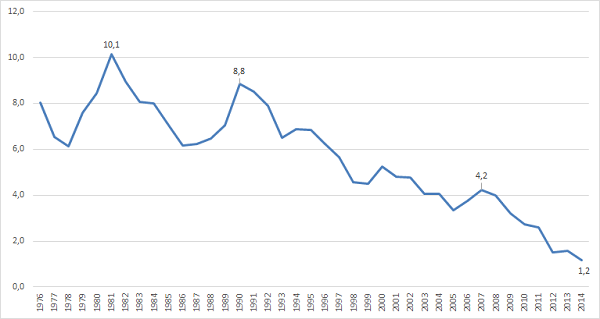

Vor wenigen Jahren lagen die Zinsen noch deutlich höher. Ein altes Festgeld kann deshalb deutlich mehr Zinsen bringen als ein Kredit kostet. Quelle: Deutsche Bundesbank

Ein endfälliger Kredit kann aber auch sinnvoll sein, wenn aktuell noch ein gut verzinster Sparvertrag besteht. Wer beispielsweise vor acht Jahren einen Festgeldvertrag über zehn Jahre abgeschlossen hat, der erhält dort oft deutlich mehr Zinsen als er beispielsweise für einen Immobilienkredit zahlen muss. Ganz abgesehen davon, dass sich Festgeld oft nur schwer und mit hohen Strafzinsen kündigen lässt. Besser ist es deshalb einen endfälligen Kredit für zwei Jahre aufzunehmen, der anschließend mit dem dann fällig gewordenen Festgeld abbezahlt wird.

Auch bei Bausparverträgen kann ein endfälliger Kredit sinnvoll sein. Der wird dann beispielsweise für den Zeitpunkt abgeschlossen, zu dem der Bausparvertag fällig wird. Aus der Bausparsumme wird dann der Hauskredit abgelöst.

4. Endfälliger Kredit bei der Immobilienfinanzierung

Wegen der niedrigen Zinsen und der hohen Sicherheit für die Bank sind endfällige Kredite außer bei Beamtendarlehen vor allem in der Immobilienfinanzierung beliebt. Denn wenn ein Börsencrash den Wert des Tilgungssparplans halbiert, dann bleibt der Bank als Sicherheit immer noch das Haus.

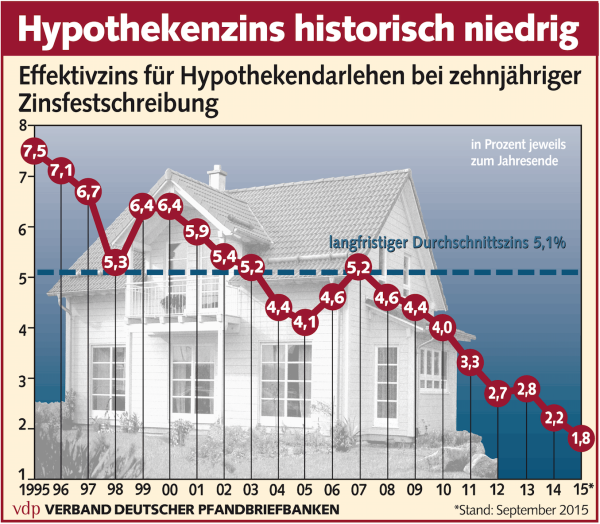

Die niedrigen Zinsen für Immobilienkredite können dazu verführen, das Geld lieber in einen Tilgungssparplan einzuzahlen statt direkt für die Tilgung zu verwenden. Doch das ist nicht ungefährlich, denn Renditen, die höher als die Kreditzinsen sind, gibt es nur für risikoreicher Anlageformen. Quelle: Pressebild des Verbandes deutscher Pfandbriefbanken

In Deutschland sind die Banken traditionell vorsichtiger. Endfällige Kredite sind in der Immobilienfinanzierung ohne Tilgungsplan meist nur möglich, wenn ausreichend Eigenkapital vorliegt. Sie sind dann oft eine Wette auf ein steigendes Einkommen. Eine junge Familie zahlt beispielsweise die ersten drei Jahre nur die Zinsen, weil die Partner wegen der Kinder die Arbeitszeit reduziert haben. Getilgt wird erst später, wenn beide wieder mehr arbeiten. Natürlich darf in diesem Szenario nichts Unvorhergesehenes passieren, also keiner der beiden arbeitslos werden.

Bei der Autofinanzierung gibt es ein ähnliches Konstrukt, den Kredit mit Schlussrate. Dabei muss aber im Regelfall wenigstens ein Teil der Schuld getilgt werden, denn der Wert des Autos sinkt mit dem Alter. Die Schlussrate darf aber nicht höher sein als der Restwert. Auch hier gibt es, wie beim endfälligen Kredit, am Ende eine besonders hohe Rate, die hier meist aus dem Verkaufserlös des Fahrzeugs bestritten wird.

5. Fazit

Bilderquelle: shutterstock.com

- Kredite bereits ab 1.000€

- Kostenloser Kreditvergleich

- Kredit online beantragen